Observatorio de medios

Hemeroteca electrónica

http://petroleomexico.com/Petroquimica.html

Acetaldehído

(Toneladas)

Fuente: Tabla construida con datos del Anuario ANIQ 2003 y del Anuario Pemex 2003.

(Miles de toneladas)

Fuente: Ibid.

(Miles de toneladas)

(Miles de toneladas)

Fuente: Ibid.

(Miles de toneladas)

(Miles de toneladas)

(Miles de toneladas)

Fuente: Ibid.

(Miles de toneladas)

Fuente: Ibid.

(Miles de toneladas)

Fuente: Ibid.

La última cifra de 2002 incluye 5,097 toneladas importadas por Pemex.

(Miles de toneladas)

En los párrafos precedentes se observa que ha descendido el mercado global de los siguientes petroquímicos (sumadas la producción y la importación): acetaldehído, amoniaco, cloruro de vinilo, etilbenceno, etilenglicol, polietileno de baja densidad y xilenos, lo cual debe atribuirse a la creciente importación de los artículos terminados cuyos insumos son los productos ennumerados; esto a su vez se ha debido a que la producción nacional de insumos y terminados no ha sido competitiva.

Igualmente se advierte que los mercados de acetaldehído, butadieno y cloruro de vinilo son relativamente pequeños, que en la producción de etileno, cuyo mercado es relativamente grande, la tecnología utilizada es obsoleta; que en el caso del acetaldehído, benceno y polipropileno la disponibilidad de insumos y el tamaño de la capacidad instalada han representado limitaciones a la expansión de la producción y en buena parte de la inversión.

Por el contrario, en los casos del acrilonitrilo, estireno, polietileno y polipropileno, si bien la producción doméstica ha bajado el mercado nacional va al alza lo que es señal de que podría ser atractivo invertir en ampliar y modernizar la capacidad del país en estos renglones.

http://petroleomexico.com/Petroquimica.html

El desarrollo y competitividad de la planta productiva de un país está en función de la capacidad de ahorro para inversión, en este sentido, en México, PEMEX enfrenta un régimen fiscal que aporta el equivalente al 30 por ciento del ingreso total del gobierno, por lo que los recursos con los que cuenta para invertir en su modernización son insuficientes y no se han creado los incentivos adecuados para cambiar esta situación.

En el presente documento se analizan las razones por las cuales México no ha invertido en petroquímica en tantos años, asimismo se explica el alcance y consecuencias previsibles del Proyecto Fénix, argumentando que no solucionará el problema de la balanza comercial de petroquímicos, pero que puede ser una inversión rentable si se concentra en un área estratégica y construye una planta de tamaño competitivo que permita competir en los mercados internacionales.

Introducción

En una presentación que el Director de Pemex Petroquímica, Rafael Beverido, hiciera a la Cámara de Senadores el año pasado, declaró textualmente “Estamos importando casi 10,000 millones de dólares de petroquímicos, prácticamente la exportación de crudo”.

Este comentario causó revuelo entre los senadores y en la opinión pública por lo que fue necesario aclarar que el ingeniero Beverido no se refería a las importaciones de Pemex Petroquímica ni de Petróleos Mexicanos sino a las del país en su conjunto ya que las importaciones de petroquímicos por parte de Pemex promedian tan sólo unos 40 millones de dólares anuales; la diferencia se refiere a todo el conjunto de productos que tienen su origen en el petróleo y que el país no ha estado produciendo, consistentes fundamentalmente en materias primas para producir plásticos, fertilizantes, explosivos, detergentes, aditivos, pegamentos, y materiales de construcción, etc. Se trata en realidad de una infinidad de productos, cuya producción claramente se ve que no es función de Petróleos Mexicanos ni menos del Estado mexicano sino de los empresarios privados; sin embargo ni el gobierno ni los particulares han ni siquiera intentado la producción de la casi totalidad de ellos y han optado por su importación.

Al ser México un país productor de petróleo salta de inmediato la pregunta de porqué no se producen aquí esos productos de alto valor agregado; una explicación simple es la que destacó el Ing. Beverido en la presentación mencionada: no se han producido porque en los últimos quince años no se ha realizado prácticamente ninguna inversión, pero anunció que esta situación se revertirá con el Proyecto Fénix que, como su nombre lo indica, busca renacer de sus cenizas a la petroquímica mexicana gracias a la inversión conjunta de gobierno y de particulares.

De todas formas quedan pendientes de contestar dos cuestionamientos fundamentales ¿Por qué no se efectuaron inversiones en petroquímica? Y ¿El Proyecto Fénix producirá una razonable autosuficiencia de petroquímicos?

Modelo Teórico

El desarrollo y competitividad de la planta productiva de un país está en función de la capacidad de ahorro para inversión, en este sentido, en México, PEMEX enfrenta un régimen fiscal que aporta el equivalente al 30 por ciento del ingreso total del gobierno, por lo que los recursos con los que cuenta para invertir en su modernización son insuficientes y no se han creado los incentivos adecuados para cambiar esta situación. A continuación, se explicará este argumento a partir del modelo de crecimiento de Solow.

Uno de los modelos más conocidos de la escuela neoclásica acerca de la relación entre ahorro, acumulación de capital y crecimiento es el que Robert M. Solow,; por medio del éste explica cómo el ahorro, el crecimiento demográfico y el avance tecnológico influyen sobre el aumento del producto a lo largo del tiempo.

Tiene tres supuestos:1- La población y la fuerza de trabajo (que se suponen iguales) crecen a una tasa proporcional constante (n) determinada por factores biológicos, pero independiente de otras variables y aspectos económicos. 2- El ahorro y la inversión son una proporción fija del producto neto en un momento dado. 3- La tecnología está en función de dos factores: la fuerza de trabajo por unidad de producto y el capital por producto.

En el modelo de Solow, la oferta de bienes se basa en la conocida función de producción:

y = F (K, L)

Donde

K = stock de capital

L = trabajo

El modelo de crecimiento de Solow supone que:

- La función de producción tiene rendimientos constantes a escala (Al aumentar los insumos trabajo y capital en una determinada proporción, el producto se incrementa en la misma proporción.)

- La función de producción presenta una productividad marginal decreciente del capital (Cada incremento del capital en una unidad causa en la producción un aumento menor que el derivado de la unidad de capital anterior)

La función de producción muestra cómo “k” (el nivel de capital por trabajador) determina “y” (el nivel de producción por trabajador):

y = f (k)

La pendiente de la función de producción es la productividad marginal del capital (PMK), esto quiere decir que si “k” aumenta en una unidad, “y” aumenta en PMK unidades y a curva de la función de producción se hace más plana a medida que k aumenta. Como la inversión es igual al ahorro ( lo que debería ser una parte de lo que PEMEX da como impuestos), la tasa de ahorro es también la porción del producto dedicada a la inversión:

S = I

Como a S se le tienen que restar los impuestos S-T=S1

Para un stock de capital K, en los supuestos, su depreciación es una proporción fija de K, que llamaremos dK. El cambio en el stock de capital es igual a la inversión, neta de depreciación (es decir, la inversión menos esa depreciación):

ΔK = I - dK

Como I = S, y además al suponer que el ahorro es una proporción del producto nacional, S = sY, al reemplazar en la ecuación anterior:

ΔK = sY - dK

Para obtener el cambio en el stock de capital en términos per cápita dividimos la expresión anterior por el tamaño de la fuerza laboral (L):

ΔK / L = sy - dk (1)

Como la población y la fuerza laboral crecen a una tasa proporcional constante igual a n), entonces ΔL / L = n.

A su vez, si k = K / L, la tasa de crecimiento de k está dada por la siguiente ecuación:

Δk / k = ΔK / K - ΔL / L = ΔK / K-n

Al despejar, ΔK = (Δk / k) K + nK. Si dividimos ambos miembros de la ecuación por L:

ΔK / L = Δk + nk (2)

Igualando (1) y (2 )se llega a la ecuación fundamental de acumulación de capital:

Δk = sy - (n + d) k

El crecimiento del capital por trabajador Δk (también llamado coeficiente capital/trabajo) es igual a la tasa de ahorro per cápita (sy) menos el término (n + d) k.

El ahorro destinado a equipar a los nuevos participantes de la fuerza laboral y reponer el capital depreciado se denomina ampliación del capital. Por otro lado, el ahorro que se utiliza para hacer subir el coeficiente capital/producto se llama profundización del capital.

Supongamos que la economía se mantiene en su estado estacionario, es decir, en un equilibrio a largo plazo. En tal caso, el capital por trabajador alcanza un valor de equilibrio y permanece invariable., en el estado estacionario tanto “k” como “y” alcanzan un nivel permanente.

Para alcanzar el estado estacionario, el ahorro per cápita (sy) debe ser exactamente igual a la ampliación del capital ((n + d) k), de modo que Δk = O.

Por lo tanto, la regla de oro de la acumulación es:

sy = (n + d) k

Aun cuando el estado estacionario significa un valor constante para “k” e “y”, no implica un crecimiento nulo. De hecho, en estado estacionario hay un crecimiento positivo del producto a la tasa n.

del producto a la tasa n.

La otra curva es la función de ahorro per cápita (sy), que por ser una proporción de la función de producción tiene su misma forma, aunque se encuentra debajo de ella porque el coeficiente s es menor que 1 (0 < s < 1). La recta es la función de ampliación de capital ((n + d) k), cuya pendiente es (n + d).

En el estado estacionario se cumple que sy = (n + d) k. y en este punto O, el ahorro por persona (syA) alcanza para proporcionar capital a la población en aumento y para reponer el capital depreciado sin causar cambios en el coeficiente de capital por trabajador. Mientras que a la izquierda del punto O, el ahorro es mayor que el necesario para la ampliación del capital: sy > (n + d) k. Cada vez que la economía se aleja del estado estacionario, ya sea por exceso o por deficiencia de capital por trabajador, hay fuerzas que la empujan hacia el equilibrio de largo plazo del estado estacionario.

Si a partir de una situación de estado estacionario se modifican las fuentes de crecimiento: la población, el capital y la tecnología; lo que sucede es lo siguiente:

1- Variación en la tasa de crecimiento de la población: La curva de ampliación de capital tendrá una pendiente mayor ((n 1 + d) k en la gráfica), que conducirá a un nivel de equilibrio de estado estacionario con un menor ingreso per cápita. Si se produce una disminución en la tasa de población, por el contrario, aumenta el ingreso per cápita.

2- Variación en el nivel del capital: Cuando hay un incremento en la tasa de ahorro se verifica una alta tasa de crecimiento, pero sólo hasta llegar al estado estacionario. Cuando se produce una variación positiva del ahorro, la curva sy lo cual resulta en un incremento transitorio en la tasa de crecimiento, por un lado, y en un incremento permanente en el nivel de ingreso per cápita y en el coeficiente capital! trabajo, por el otro.

3- Variación de la tecnología: El progreso tecnológico permite un crecimiento sostenido de la producción por trabajador porque desplaza la función de producción, la cual a su vez modifica la función de ahorro. Una vez que la economía se encuentra en estado estacionario, la tasa de crecimiento de la producción por trabajador depende sólo de la tasa de progreso tecnológico. Así, el modelo de Solow demuestra que el progreso tecnológico es la única explicación del constante aumento del nivel de vida.

En el modelo de Solow, la tasa de cambio tecnológico determina la tasa de crecimiento de estado estacionario del ingreso per cápita, esto es, el crecimiento del producto por persona.

De esta forma, se debe argumentar que la falta de inversión en PEMEX ha frenado su desarrollo, por lo que es necesario que pueda ocupar más de sus recursos para invertir y al mismo tiempo, variar las fuentes del erario público.

Respecto a los precios de los productos derivados del petróleo, se sabe que México es en buena medida, precio aceptante de lo que se determine a nivel internacional.

Existe además el problema de la integración vertical la cual se debe a que a pesar de la reforma de 1986, la cual previó que los llamados petroquímicos secundarios pudieran ser producidos por empresas privadas siempre y cuando mantuvieran un 60% de inversión nacional. Sin embargo, Pemex ha estado consumiendo la mayor proporción de etileno, ya que de 1.36 millones de toneladas que produjo, sólo vendió 16,454 toneladas. Los industriales no invirtieron en plantas de petroquímica secundaria ya que no existía disponibilidad de etileno pues Pemex se mostraba reacio a cerrar sus plantas y a garantizar precios de suministros a largo plazo. Se cerró así un círculo vicioso: como los empresarios privados no invirtieron en producir los derivados del etileno Pemex se dedicó a producirlos y como las empresas privadas no contaron con etileno no invirtieron.

La integración vertical se refiere a que cuando existen varias etapas de producción de ciertos bienes, en este caso, de los derivados del petróleo, sólo hay una empresa que suministra los insumos necesarios para la producción de los derivados (Monopolio), puede ser que la oferta de insumos no sea suficiente. Más aún, sino se permite la entrada de otras empresas por incertidumbre en el abasto, en cuyo caso la importación de los insumos es necesaria.

A continuación se explicará lo que implica poseer un monopolio en vez de competencia

En la gráfica anterior se ilustra como el monopolista maximiza sus ganancias en Cmg = IMgm, por lo que el precio será Pm y la cantidad será qmo; mientras que cuando en la industria hay competencia perfecta también maximiza sus ganancias donde IMEc = CMgc, por lo que el precio es Pc y la cantidad Qc, donde Pcqm. La diferencia entre qm y Qc será la cantidad mínima que se tendrá que importar.

Objetivo

El presente ensayo tiene tres objetivos:

- determinar la razón por la cual el país no ha invertido en petroquímica en tantos años

- discutir la conveniencia o no de que Pemex esté obligado a surtir los petroquímicos básicos al resto de la industria

- precisar el alcance y consecuencias previsibles del Proyecto Fénix.

Hipótesis

Una primera hipótesis es que no se ha invertido en petroquímica debido a que la producción de cada uno de los productos que se importan requiere de cuantiosas inversiones que no se justifican dado el tamaño del mercado doméstico; la segunda, que dadas sus obligaciones con el erario Pemex no contará con recursos suficientes para adquirir el compromiso de surtir de petroquímicos básicos a la industria nacional; la tercera, en fin, que si bien el Proyecto Fénix no solucionará de ninguna manera el problema de la balanza comercial de petroquímicos, sí puede ser una inversión rentable si se concentra en un área estratégica y construye una planta de tamaño competitivo que permita competir en los mercados internacionales; no se puede descartar que esta opción puede resultar en una aventura onerosa.

Pregunta

¿Cuáles son los factores que han impedido un funcionamiento eficiente de la industria petroquímica?

Historia

La desregulación de los petroquímicos secundarios.

Antes de la reforma de 1986, la Ley Reglamentaria del Artículo 27 Constitucional referente al ramo del petróleo preveía que estaba reservada al Estado la producción y la distribución de los productos derivados del petróleo, lo que debía entenderse como la totalidad de los productos petroquímicos. Tras la reforma se establecieron como petroquímicos básicos reservados al Estado, únicamente los siguientes: etano, propano, butanos, pentanos, hexano, heptano, materia prima para negro de humo, naftas, y metano, siempre que este último provenga de carburos de hidrógeno, obtenidos de yacimientos ubicados en el territorio nacional y se utilicen como materia prima en procesos industriales petroquímicos. La reforma de 1986 previó también que los llamados petroquímicos secundarios pudieran ser producidos por empresas privadas siempre y cuando mantuvieran un 60% de inversión nacional; los productos listados son los siguientes: acetileno, amoniaco, benceno, butadieno, butileno, etileno, metanol, n-parafina, propileno tolueno y xilenos. Todos los demás productos quedaron desregulados.

Durante la política de sustitución de importaciones Petróleos Mexicanos estaba obligado a ser el único productor –o en su defecto el único importador y distribuidor—de otros productos tales como acetaldehído, acetonitrilo, ácido cianhídrico, ácido muriático, acrilonitrilo, alquilarilo pesado, amoniaco, benceno, butadieno, ciclohexano, cloruro de vinilo, cumeno, dicloroetano, dodecilbenceno, estireno, etilbenceno, etileno, glicoles, isopropanol, ortoxileno, metaxileno, paraxileno, óxido de etileno, percloroetileno, polietileno, polipropileno y tolueno. Se consideraba que estos productos eran la base para elaborar todos los demás productos; sin embargo la capacidad de Pemex para producirlos era limitada, las plantas eran de poca capacidad y, con muy pocas excepciones, no eran rentables.

Tras la reforma los particulares quedaron en libertad de producir o importar estos productos; sin embargo, como no aparecieron nuevos fabricantes para elaborarlos Pemex los siguió produciendo con el fin de evitar el desabasto. Como la gran mayoría de estos productos proviene directamente del etileno Pemex ha estado consumiendo para uso propio casi la totalidad de su producción de etileno: en 1991 la producción de Pemex de etileno fue de 1.36 millones de toneladas mientras que sólo vendió 16,454 toneladas. Los industriales no invirtieron en plantas de petroquímica secundaria ya que no existía disponibilidad de etileno pues Pemex se mostraba reacio a cerrar sus plantas y a garantizar precios de suministros a largo plazo. Se cerró así un círculo vicioso: como los empresarios privados no invirtieron en producir los derivados del etileno Pemex se dedicó a producirlos y como las empresas privadas no contaron con etileno no invirtieron.

Pemex Petroquímica.

Posteriormente en 1992 se promulgó la Ley Orgánica de Petróleos Mexicanos y Organismos Subsidiarios por la cual se crearon cuatro organismos subsidiarios: Pemex Exploración y Producción, Pemex Refinación, Pemex Gas y Petroquímica Básica, y Pemex Petroquímica; este último manejaría todos los productos no reservados al Estado, por tanto, desde un inicio se concibió que Pemex Petroquímica fuera susceptible de ser desincorporada.

Desgraciadamente la estructura de estas plantas estaba muy integrada al proceso de refinación o “transformación industrial” como se llamaba la extinta Subdirección de Pemex que solía aglutinar todos los procesos de transformación del petróleo; por ejemplo, en el caso de la unidad petroquímica de Salamanca, fue necesario aislar con malla de alambre a la unidad petroquímica para de alguna manera separarla de la refinería. A lo anterior hay que agregar que casi sin excepción las plantas petroquímicas eran muy viejas y pequeñas.

Los complejos petroquímicos con los que se dotó a Pemex Petroquímica fueron:

- Camargo. Un pequeño complejo en Chihuahua destinado a dotar de amoniaco al norte del país. Nunca fue rentable. Tenía 311 plazas de trabajo.

- Cosoleacaque. Un conjunto de siete plantas de amoniaco cerca de Monatitlán. La mayoría muy viejas. Actualmente sólo opera una. Tiene 2257 plazas.

- Escolín. Tiene plantas de polipropileno muy viejas. Le falta capacidad de almacenamiento por lo que el producto se degrada al sol. Tiene 1264 plazas de trabajo.

- La Cangrejera. El más antiguo de los grandes complejos petroquímicos. Tiene algunas plantas de proceso de refinación con 3381 plazas de trabajo.

- Independencia. Pequeño complejo en San Martín Texmelucan. Produce mucho del isopropanol que demandan las refinerías. Tiene 1073 plazas de trabajo.

- Morelos. El más moderno de los complejos petroquímicos, construido en 1982. Tiene 3229 plazas de trabajo.

- Pajaritos. Construido en 1976. El más pequeño de los grandes complejos. Tiene 2749 plazas de trabajo

- Salamanca. Unas plantas dentro de la refinería. Cerradas.

El traslado a Coatzacoalcos.

La siguiente etapa se dio durante el gobierno del presidente Carlos Salinas de Gortari cuando se hizo un esfuerzo por descentralizar las funciones de gobierno. Los únicos organismos que fueron descentralizados fueron Caminos y Puentes Federales de Ingresos que se relocalizó en Cuernavaca y Pemex Petroquímica que se reubicó en Coatzacoalcos. Para esto se construyó el llamado “edificio inteligente” bajo un esquema de Pidiregas; lo más oneroso fue el costo de la reubicación de los funcionarios de primer y segundo nivel.

El traslado a Coatzacoalcos se hizo más con el ánimo se separar a Pemex Petroquímica del resto de Pemex y facilitar así su venta que de realmente descentralizar la función pública. La desincorporación, sin embargo, encontró serios obstáculos ya que el esquema propuesto no atrajo a los inversionistas.

La división zedillista.

Ante el fracaso de vender Pemex petroquímica como un todo, el Presidente Ernesto Zedillo optó por vender cada complejo en forma independiente. Así, cada complejo fue reformado para pasar a ser una compañía independiente, con su propio consejo de administración, director general y personalidad jurídica propia; quedaron constituidos por ejemplo Petroquímica Morelos S. A., Petroquímica Camargo S. A, etc. Pemex Petroquímica tuvo entonces dos directores generales, uno encargado de mantener la producción y otro encargado de promover la venta. Todo esto multiplicó los costos de operación pero aún así no se vendió ni un solo complejo.

La reunificación.

El Presidente Fox todavía intentó al principio de su mandato la estrategia del Presidente Zedillo pero al ver que el interés por comprar los complejos era nulo optó por unificar nuevamente a Pemex Petroquímica y operarla con el propósito de generar ingresos. Después de una demora de varios meses la Secretaría de Hacienda aprobó el esquema de reunificación el cual llevará aproximadamente un año en completarse; falta saber cual será la estrategia de operación de los complejos, lo óptimo sería mantener las plantas rentables, que son básicamente las de polietileno, y cerrar las que no lo sean.

Los productos de Pemex Petroquímica

En los últimos años Pemex Petroquímica ha elaborado los siguientes productos:- Acetaldehído.

Acetaldehído

(Toneladas)

| producción Pemex | exportación Pemex | |

| 1997 | 237 | 41 |

| 1998 | 238 | 36 |

| 1999 | 196 | 38 |

| 2000 | 113 | 37 |

| 2001 | 58 | 37 |

| 2002 | 51 | 29 |

| 2003 | 57 | 32 |

| 2004 | 5 | 7 |

| 2005 | 0 | 0 |

| 2006 | 0 | 0 |

- Acetonitrilo

| producción Pemex | |

| 1997 | 4.1 |

| 1998 | 3.1 |

| 1999 | 1.4 |

| 2000 | 2.5 |

| 2001 | 0.5 |

| 2002 | 2.8 |

| 2003 | 5.1 |

| 2004 | 3.1 |

| 2005 | 2.8 |

| 2006 | 0.0 |

- Acrilonitrilo.

(Miles de toneladas)

| producción Pemex | importación IP | exportación Pemex | |

| 1997 | 160.5 | 38.7 | 2.1 |

| 1998 | 130.2 | 35.0 | 0.0 |

| 1999 | 65.8 | 57.6 | 0.0 |

| 2000 | 124.5 | 75.9 | 31.0 |

| 2001 | 32.0 | 112.4 | 2.5 |

| 2002 | 60.9 | 115.8 | 3.1 |

| 2003 | 76.7 | 79.5 | 2.4 |

| 2004 | 71.6 | 113.8 | 0.0 |

| 2005 | 63.1 | 89.0 | 6.1 |

| 2006 | 0.0 | N/A | 0.0 |

- Acido Clorhídrico

| producción Pemex | |

| 1997 | 131.2 |

| 1998 | 116.3 |

| 1999 | 105.4 |

| 2000 | 107.3 |

| 2001 | 87.4 |

| 2002 | 92.1 |

| 2003 | 66.3 |

| 2004 | 38.0 |

| 2005 | 93.5 |

| 2006 | 62.3 |

- Amoniaco.

| Amoniaco | (Miles de toneladas) | ||||

| producción Pemex | importación Pemex | importación IP | exportación IP | exportación Pemex | |

| 1997 | 2130.0 | 10.0 | 0.0 | 5.5 | 321.5 |

| 1998 | 1813.6 | 0.0 | 0.0 | 2.7 | 198.3 |

| 1999 | 1218.6 | 41.8 | 4.2 | 3.1 | 37.9 |

| 2000 | 922.7 | 231.7 | 46.3 | 248.0 | |

| 2001 | 707.1 | 94.1 | 67.9 | 20.1 | |

| 2002 | 679.7 | 88.6 | 46.4 | 123.2 | |

| 2003 | 534.5 | 35.2 | 14.0 | 0.1 | |

| 2004 | 681.3 | 11.0 | 37.0 | 35.9 | |

| 2005 | 513.7 | 56.0 | 3.0 | 0.0 | |

| 2006 | 340.1 | 33.7 | N/A | N/A | 35.7 |

- Benceno.

| Benceno | (Miles de toneladas) | ||||

| producción Pemex | importación Pemex | importación IP | exportación IP | exportación Pemex | |

| 1997 | 140.0 | 47.0 | 6.0 | 0.0 | 0.0 |

| 1998 | 141.9 | 44.0 | 1.0 | 0.0 | 0.0 |

| 1999 | 102.4 | 45.8 | 11.2 | 3.0 | 3.6 |

| 2000 | 106.2 | 27.7 | 3.3 | 0.0 | 0.0 |

| 2001 | 94.0 | 19.4 | 2.6 | 9.0 | 0.0 |

| 2002 | 107.1 | 4.2 | 37.8 | 57.0 | 0.0 |

| 2003 | 114.0 | 0.0 | 2.0 | 3.0 | 22.6 |

| 2004 | 136.4 | 3.3 | 0.4 | 0.0 | 10.4 |

| 2005 | 160.5 | 0.0 | 23.0 | 3.2 | 33.5 |

| 2006 | 54.5 | 0.0 | N/A | N/A | 6.0 |

- Butadieno.

| Butadieno | (Miles de toneladas) | ||||

| producción Pemex | producción IP | importación Pemex | importación IP | exportación Pemex | |

| 1997 | 50.2 | 19.0 | 47.0 | 54.6 | 9.2 |

| 1998 | 48.7 | 2.0 | 44.0 | 85.8 | 40.3 |

| 1999 | 45.9 | 45.8 | 78.5 | 45.1 | |

| 2000 | 41.8 | 27.7 | 129.3 | 40.8 | |

| 2001 | 36.5 | 19.4 | 120.6 | 37.1 | |

| 2002 | 35.1 | 4.2 | 154.8 | 36.1 | |

| 2003 | 35.6 | 0.0 | 136.0 | 36.3 | |

| 2004 | 40.5 | 3.3 | 118.7 | 39.7 | |

| 2005 | 46.3 | 0.0 | 111.0 | 48.8 | |

| 2006 | 21.7 | 0.0 | N/A | 25.2 |

- Cloruro de vinilo.

(Miles de toneladas)

| Cloruro de vinilo | |||||

| producción Pemex | importación Pemex | importación IP | exportación IP | exportación Pemex | |

| 1997 | 217.1 | 0.0 | 200.5 | 10.0 | |

| 1998 | 196.1 | 0.0 | 256.3 | 21.6 | |

| 1999 | 180.2 | 0.0 | 325.2 | 26.3 | |

| 2000 | 184.3 | 0.0 | 317.4 | 11.5 | |

| 2001 | 150.1 | 0.0 | 276.4 | 0.0 | |

| 2002 | 158.2 | 0.0 | 314.7 | 9.2 | |

| 2003 | 113.4 | 23.9 | 353.7 | 5.0 | 5.8 |

| 2004 | 63.4 | 13.1 | 416.9 | 10.0 | 0.0 |

| 2005 | 159.0 | 24.3 | 275.0 | 5.0 | 0.0 |

| 2006 | 103.7 | 0.0 | N/A | N/A | 0.0 |

- Dicloroetano

(Miles de toneladas)

| Dicloroetano | |

| producción Pemex | |

| 1997 | 355.3 |

| 1998 | 321.0 |

| 1999 | 294.2 |

| 2000 | 302.3 |

| 2001 | 244.9 |

| 2002 | 252.9 |

| 2003 | 185.5 |

| 2004 | 110.4 |

| 2005 | 260.5 |

| 2006 | 175.4 |

- Etilbenceno.

(Miles de toneladas)

| Etilbenceno | |

| producción Pemex | |

| 1997 | 139.6 |

| 1998 | 142.6 |

| 1999 | 130.7 |

| 2000 | 158.4 |

| 2001 | 139.8 |

| 2002 | 140.4 |

| 2003 | 113.9 |

| 2004 | 179.1 |

| 2005 | 155.0 |

| 2006 | 63.8 |

- Etilenglicol.

(Miles de toneladas)

| producción Pemex | producción IP | importación IP | exportación Pemex | |

| 1997 | 141.4 | 190.2 | 48.2 | 27.5 |

| 1998 | 124.0 | 199.1 | 45.1 | 22.8 |

| 1999 | 115.9 | 183.9 | 51.1 | 2.7 |

| 2000 | 123.7 | 171.3 | 102.1 | 35.2 |

| 2001 | 131.5 | 176.6 | 68.5 | 22.7 |

| 2002 | 119.4 | 162.0 | 67.3 | 13.5 |

| 2003 | 138.7 | 170.5 | 140.6 | 32.6 |

| 2004 | 144.9 | 109.4 | 185.2 | 11.9 |

| 2005 | 149.9 | 167.4 | 175.7 | 58.1 |

| 2006 | 83.2 | N/A | N/A | 29.1 |

- Etileno.

(Miles de toneladas)

| Etileno | ||

| producción Pemex | exportación Pemex | |

| 1997 | 1293.7 | 89.1 |

| 1998 | 1245.7 | 88.7 |

| 1999 | 1152.8 | 91.9 |

| 2000 | 1157.9 | 164.5 |

| 2001 | 1062.6 | 127.9 |

| 2002 | 993.9 | 94.4 |

| 2003 | 981.6 | 93.9 |

| 2004 | 1007.1 | 154.8 |

| 2005 | 1084.9 | 163.6 |

| 2006 | 541.4 | 46.4 |

- Estireno.

(Miles de toneladas)

| Estireno | |||||

| producción Pemex | importación Pemex | importación IP | exportación IP | exportación Pemex | |

| 1997 | 125.2 | 0.0 | 147.4 | 0.2 | 0.0 |

| 1998 | 128.0 | 0.0 | 280.9 | 0.2 | 0.0 |

| 1999 | 117.5 | 0.0 | 319.5 | 0.0 | 0.0 |

| 2000 | 143.5 | 0.0 | 368.3 | 8.2 | 0.0 |

| 2001 | 124.5 | 0.0 | 352.1 | 0.1 | 0.0 |

| 2002 | 127.6 | 4.0 | 411.7 | 1.0 | 4.2 |

| 2003 | 100.6 | 19.4 | 354.3 | 0.0 | 6.3 |

| 2004 | 162.1 | 0.0 | 397.9 | 0.0 | 18.6 |

| 2005 | 141.9 | 4.2 | 430.3 | 0.0 | 11.7 |

| 2006 | 58.2 | 0.0 | N/A | N/A | 4.0 |

- Isopropanol

(Miles de toneladas)

| Isopropanol | ||

| producción Pemex | importación IP | |

| 1997 | 15.6 | 23.9 |

| 1998 | 0.0 | 35.4 |

| 1999 | 0.0 | 31.8 |

| 2000 | 12.0 | 30.8 |

| 2001 | 0.0 | 29.5 |

| 2002 | 0.0 | 38.2 |

| 2003 | 0.0 | 27.3 |

| 2004 | 0.0 | 25.7 |

| 2005 | 0.0 | 27.1 |

| 2006 | 0.0 | N/A |

- Metanol

(Miles de toneladas)

| Metanol | ||||

| producción Pemex | importación Pemex | importación IP | exportación IP | |

| 1997 | 193.1 | 0.0 | 236.8 | 1.2 |

| 1998 | 192.8 | 0.0 | 225.1 | 2.2 |

| 1999 | 184.1 | 0.0 | 235.2 | 1.7 |

| 2000 | 189.2 | 8.3 | 262.6 | 1.0 |

| 2001 | 189.0 | 0.0 | 183.6 | 1.3 |

| 2002 | 169.5 | 0.0 | 258.5 | 1.3 |

| 2003 | 190.4 | 0.0 | 195.6 | 1.9 |

| 2004 | 165.2 | 37.9 | 287.5 | 2.4 |

| 2005 | 81.2 | 123.3 | 306.5 | 2.7 |

| 2006 | 48.7 | 90.3 | N/A | N/A |

- Óxido de Etileno.

(Miles de toneladas)

| Oxido de Etileno | |

| producción Pemex | |

| 1997 | 320.8 |

| 1998 | 323.6 |

| 1999 | 300.5 |

| 2000 | 307.4 |

| 2001 | 307.0 |

| 2002 | 302.1 |

| 2003 | 312.0 |

| 2004 | 299.1 |

| 2005 | 320.6 |

| 2006 | 174.7 |

- Polietileno de Alta Densidad (PEAD).

(Miles de toneladas)

| Polietileno de Alta Densidad (PEAD). | ||||

| producción Pemex | importación Pemex | importación IP | exportación Pemex | |

| 1997 | 190.7 | 0.0 | 243.8 | 10.6 |

| 1998 | 184.2 | 0.0 | 303.4 | 10.2 |

| 1999 | 165.5 | 0.0 | 354.1 | 7.1 |

| 2000 | 174.2 | 0.0 | 403.2 | 21.8 |

| 2001 | 178.3 | 0.0 | 483.4 | 41.2 |

| 2002 | 147.1 | 2.0 | 520.4 | 32.9 |

| 2003 | 158.5 | 0.0 | N/A | 14.2 |

| 2004 | 181.3 | 0.0 | N/A | 19.4 |

| 2005 | 169.0 | 0.0 | N/A | 18.4 |

| 2006 | 82.9 | 0.0 | N/A | 7.0 |

- Polietileno de Baja Densidad (PEBD).

(Miles de toneladas)

| Polietileno de Baja Densidad (PEBD). | ||||

| producción Pemex | importación Pemex | importación IP | exportación Pemex | |

| 1997 | 332.9 | 0.0 | 333.0 | 38.5 |

| 1998 | 312.7 | 2.5 | 310.5 | 22.6 |

| 1999 | 291.5 | 2.2 | 288.8 | 18.3 |

| 2000 | 272.3 | 5.1 | 268.9 | 13.8 |

| 2001 | 275.6 | 0.0 | 276.0 | 3.8 |

| 2002 | 284.4 | 0.0 | 284.0 | 18.6 |

| 2003 | 271.2 | 1.3 | N/A | 16.3 |

| 2004 | 261.8 | 8.3 | N/A | 4.5 |

| 2005 | 296.1 | 4.4 | N/A | 28.3 |

| 2006 | 168.7 | 0.0 | N/A | 32.1 |

- Polipropileno.

(Miles de toneladas)

| Polipropileno | |||||

| producción Pemex | producción IP | importación Pemex | importación IP | exportación Pemex | |

| 1997 | 71.3 | 192.6 | 0.0 | 163.4 | 8.1 |

| 1998 | 40.8 | 182.9 | 2.5 | 236.8 | 0.0 |

| 1999 | 37.0 | 186.2 | 2.2 | 272.5 | 0.2 |

| 2000 | 9.3 | 226.2 | 5.1 | 354.9 | 0.0 |

| 2001 | 1.6 | 215.6 | 0.0 | 378.1 | 0.0 |

| 2002 | 0.0 | 207.0 | 0.0 | 429.6 | 0.0 |

| 2003 | 0.0 | N/A | 1.3 | N/A | 0.0 |

| 2004 | 0.0 | N/A | 8.3 | N/A | 0.0 |

| 2005 | 0.0 | N/A | 4.4 | N/A | 0.0 |

| 2006 | 0.0 | N/A | 0.0 | N/A | 0.0 |

La última cifra de 2002 incluye 5,097 toneladas importadas por Pemex.

- Propileno.

(Miles de toneladas)

| Propileno | ||||||

| producción Pemex | producción IP | importación Pemex | importación IP | exportación IP | exportación Pemex | |

| 1997 | 106.2 | 233.4 | 21.6 | 219.4 | 0.0 | 1.5 |

| 1998 | 57.4 | 205.6 | 12.0 | 216.9 | 0.0 | 0.7 |

| 1999 | 81.7 | 101.3 | 0.0 | 180.6 | 0.0 | 0.0 |

| 2000 | 32.3 | 285.7 | 3.2 | 95.3 | 0.0 | 0.0 |

| 2001 | 89.5 | 195.5 | 0.0 | 33.5 | 3.0 | 0.0 |

| 2002 | 44.9 | 316.1 | 4.5 | 29.8 | 15.0 | 0.0 |

| 2003 | 36.1 | 149.6 | 0.0 | 4.2 | 4.1 | 0.0 |

| 2004 | 34.2 | 265.8 | 0.0 | 0.0 | 17.5 | 0.0 |

| 2005 | 32.2 | 248.4 | 0.0 | 0.0 | 30.0 | 0.0 |

| 2006 | 13.2 | N/A | 0.0 | N/A | N/A | 0.0 |

- Tolueno.

(Miles de toneladas)

| Tolueno | ||||

| producción Pemex | importación Pemex | importación IP | exportación Pemex | |

| 1997 | 222.4 | 5.2 | 0.0 | 0.0 |

| 1998 | 218.5 | 10.0 | 0.0 | 0.0 |

| 1999 | 181.1 | 14.4 | 0.0 | 0.0 |

| 2000 | 140.6 | 26.6 | 9.7 | 0.0 |

| 2001 | 152.0 | 6.3 | 1.5 | 0.0 |

| 2002 | 182.6 | 27.3 | 13.1 | 0.0 |

| 2003 | 235.4 | 2.1 | 6.6 | 13.5 |

| 2004 | 214.0 | 10.2 | 7.8 | 4.1 |

| 2005 | 252.5 | 3.7 | 3.6 | 2.6 |

| 2006 | 87.3 | 3.7 | N/A | 6.0 |

- Xilenos.

(Miles de toneladas)

| Paraxileno | ||||||

| producción Pemex | importación IP | exportación Pemex | ||||

| 1997 | 223.7 | 0.0 | ||||

| 1998 | 194.8 | 0.0 | ||||

| 1999 | 179.2 | 4.5 | ||||

| 2000 | 0.0 | 916.4 | 0.0 | |||

| 2001 | 0.0 | 769.4 | 0.0 | |||

| 2002 | 0.0 | 921.0 | 0.0 | |||

| 2003 | 55.0 | 971.0 | 0.0 | |||

| 2004 | 200.9 | 743.0 | 0.0 | |||

| 2005 | 219.7 | 609.0 | 0.0 | |||

| 2006 | 74.3 | N/A | 0.0 | |||

| Ortoxileno | ||||||

| producción Pemex | importación IP | exportación IP | ||||

| 1997 | 29.9 | 31.3 | 0.2 | |||

| 1998 | 31.0 | 41.2 | 0.4 | |||

| 1999 | 25.8 | 50.8 | 0.0 | |||

| 2000 | 0.9 | 59.7 | 0.0 | |||

| 2001 | 0.0 | 59.9 | 0.0 | |||

| 2002 | 0.0 | 66.0 | 0.0 | |||

| 2003 | 10.5 | 64.7 | 0.0 | |||

| 2004 | 27.6 | 41.7 | 0.0 | |||

| 2005 | 34.7 | 33.9 | 0.0 | |||

| 2006 | 10.8 | N/A | N/A | |||

| Mezcla de xilenos | ||||||

| producción Pemex | importación Pemex | importación IP | exportación Pemex | |||

| 1997 | 313.4 | 68.4 | 0.0 | 0.0 | ||

| 1998 | 322.1 | 0.0 | 1.2 | 0.0 | ||

| 1999 | 300.6 | 2.1 | 9.3 | 0.0 | ||

| 2000 | 66.0 | 0.0 | 0.7 | 5.3 | ||

| 2001 | 86.3 | 0.0 | 0.9 | 0.0 | ||

| 2002 | 68.2 | 2.9 | 0.0 | 0.0 | ||

| 2003 | 72.9 | 2.0 | 0.5 | 0.0 | ||

| 2004 | 31.3 | 18.5 | 0.0 | 0.0 | ||

| 2005 | 35.3 | 22.8 | 0.0 | 0.0 | ||

| 2006 | 11.8 | 22.2 | N/A | 0.0 | ||

Igualmente se advierte que los mercados de acetaldehído, butadieno y cloruro de vinilo son relativamente pequeños, que en la producción de etileno, cuyo mercado es relativamente grande, la tecnología utilizada es obsoleta; que en el caso del acetaldehído, benceno y polipropileno la disponibilidad de insumos y el tamaño de la capacidad instalada han representado limitaciones a la expansión de la producción y en buena parte de la inversión.

Por el contrario, en los casos del acrilonitrilo, estireno, polietileno y polipropileno, si bien la producción doméstica ha bajado el mercado nacional va al alza lo que es señal de que podría ser atractivo invertir en ampliar y modernizar la capacidad del país en estos renglones.

Las empresas privadas.

Muchas de las grandes empresas petroquímicas privadas mexicanas han desaparecido o han reducido su operación a tan sólo unos cuantos productos. Varias de las más importantes ahora pertenecen a grandes bloques internacionales que prefieren importar a México los productos que se requieren que operar las pequeñas plantas que adquirieron.

Es así que por ejemplo, Celanese fue adquirida por Hoechst y después vendida al grupo Blackstone tras la fusión de Hoechst y Rhone-Poulenc (ahora Avestis). Celanese produce en México éter de celulosa, ácido acético, acetato de vinilo, etanol, acetato de etilo, metilamina, acetato de metilo, ácido acrílico y dimetil formamida.

El grupo DESC cerró la mayoría de sus empresas petroquímicas tras la desaparición de Novum, quedándose con INSA (antes Negro de Humo Negromex, ahora productores de resinas de estireno y butadieno) e IRSA (Industrias Resistol). DESC después vendió sus marcas de pegamentos, incluido Resistol, a Henkel; también vendió su grupo petroquímico IRSA a otro gripo de inversionistas (IRSA es ahora Industrias Reunidas) que ahora fabrica polietileno, polipropileno y PVC.

Henkel, por su parte reunió sus empresas petroquímicas en una filial llamada Cognis, la cual fue vendida al grupo Schroder Ventures. Henkel ahora maneja exclusivamente marcas de productos terminados y se ha retirado de los petroquímicos.

Alpek se ha aliado con Basell para crear Indelpro, compañía que será uno de los socios de Pemex Petroquímica en el Proyecto Fénix.

El Proyecto Fénix

Con el fin de revivir a la industria petroquímica de sus cenizas, Petróleos Mexicanos ha impulsado la construcción de un nuevo proyecto que comprende dos complejos, con inversión de cerca de 1,800 millones de dólares en el cual Pemex Petroquímica sería sólo un socio minoritario con cerca del 30% de participación; los otros tres socios serían IDESA, Indelpro y Nova Chemicals.

IDESA (antes Síntesis Orgánicas) produce glicoles, etanolaminas, anhídridos maleico y ftálico y poliestireno.

Indelpro produce polipropileno. Indelpro es una coinversión de Alpek y Basell, uno de los líderes tecnológicos mundiales en la producción de polipropileno.

Nova Chemicaks es la mayor petroquímica canadiense y es especialista en múltiples grados de polietilenos.

El primero de los complejos propuestos tendrá como planta principal una craqueadora de gasolinas naturales. Las gasolinas naturales son líquidos que se condensan en las líneas de gas y son básicamente pentanos y hexanos lineales, productos de bajo número de octanos que requieren de los procesos de isomerización y reformación catalítica respectivamente para poder ser usados en gasolinas. La idea es romper estos productos para obtener etileno y propileno. Con los productos obtenidos se espera aprovechar las ventajas tecnológicas de los socios para producir glicoles, estireno poliestireno (IDESA), polipropileno en múltiples grados (Indelpro) y polietileno también en múltiples grados (Nova Chemicals).

El segundo complejo no tiene todavía objetivos tan claros. Se trata de hacer una craqueadora orientada a la producción de aromáticos. No queda clara cual sería la materia prima principal.

La estrategia de los grandes consorcios petroquímicos internacionales es crear plantas gigantescas de aquellos productos que son rentables e integrarse verticalmente desde su precursor básico hasta el producto demandado, mas que producir una extensa gama de productos.

La capacidad de producción mundial de los diversos tipos de polietileno fue estimada por el Stanford Research Institute en 1997 de la manera siguiente:

Fuente: SRI International. Petrochemicals 1997.

En el cuadro anterior se puede observar que la capacidad instalada en el mundo ha crecido en los últimos seis años a la aceptable tasa promedio de 4.4%, pero también se puede ver que la tasa de crecimiento ha ido descendiendo año con año lo cual puede atribuirse a que entre 1999 y 2000 se inauguraron plantas de gran tamaño previendo el crecimiento futuro de la demanda; para averiguar si ya ha llegado el momento de invertir en nuevas plantas de gran tamaño habrá que determinar si en estos momentos hay ese tipo de proyectos y si éstos se encuentran en la fase de construcción. También hay que tomar en cuenta que si bien el mayor dinamismo en las inversiones para incrementar la capacidad de producción se localiza en Medio Oriente y en América Latina estas dos regiones están lejos de tener la capacidad instalada de Asia, Estados Unidos y Europa Occidental por lo que una pequeña adición porcentual en la capacidad de éstas puede servir para abastecer el crecimiento de la demanda en América Latina.

Tomar una decisión de invertir en la familia de los polietilenos requiere una investigación exhaustiva de las tendencias de la demanda mundial que sólo pueden realizar los presuntos socios de Pemex ya que son las grandes corporaciones internacionales las que dominan el mercado, esto lo demuestra una ojeada a quienes son las principales empresas productoras en el mundo:

(miles de toneladas)

De manera que la planta que en fuera a invertir Pemex conjuntamente con sus socios debe tener una capacidad de producción de alrededor de medio millón de toneladas para poder competir con las ya existentes, entre las cuales hay algunas verdaderamente enormes. Los complejos más grandes para polietileno de baja densidad son:

(Miles de toneladas)

Para el caso del polietileno de alta densidad los más grandes complejos son:

(Miles de toneladas)

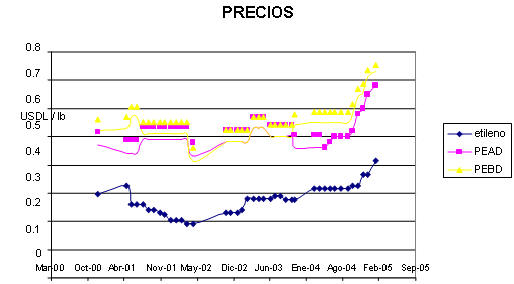

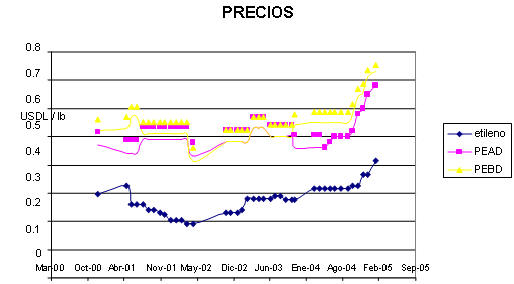

Los precios internacionales de los polietilenos muestran una gran rentabilidad en contraste con la escasa de su materia prima, como puede observarse en el siguiente cuadro:

PRECIOS

La gran diferencia entre los altos precios del polietileno de alta densidad PEAD y el polietileno de baja densidad PEBD en comparación con las bajas cotizaciones del etileno parecen indicar que Pemex debería especializarse en los dos primeros y no concretarse al etileno; para ello sería menester construir una planta con tecnología de punta y de tamaño similar al de las plantas mencionadas con el doble propósito de abaratar este insumo fundamental de la industria petroquímica domestica y de competir en los mercados internacionales con las empresas gigantes que ya los surten.

De todas maneras es preciso que antes de arriesgar un peso en un proyecto de esa magnitud se asegure con los socios en perspectiva el acceso a los mercados del exterior así como que sean competitivos tanto el tamaño de diseño de la planta como la tecnología que vaya a usarse.

Polipropileno

Pemex nunca ha sido un productor importante de este producto, por lo que en vez de competir contra gigantes como Basell ha preferido seguir la ruta de Alpek, es decir, el asociarse con Indelpro que a su vez es producto de la asociación de los dos grupos antes mencionados. Indelpro sería el principal beneficiado de la alianza al tener acceso a la materia prima aportada por Pemex; para Pemex significará una curva de aprendizaje y la participación minoritaria en las utilidades.

La capacidad de producción mundial de polipropileno se estima en las siguientes magnitudes:

Polipropileno

(Miles de toneladas métricas)

Al igual que en el caso de los polietilenos la tasa de crecimiento de la capacidad instalada en los últimos seis años para producir polipropileno es la bastante satisfactoria 4.3% en promedio, pero también se ha tratado de un crecimiento anual consistentemente decreciente lo que parece indicar que se está agotando en el mundo la capacidad ociosa y que por tanto sería el momento para invertir en la instalación en México de una planta de tecnología y tamaño competitivos; pero de nuevo antes de tomar ninguna decisión es necesario investigar qué plantas nuevas hay en proyecto o en la fase de construcción así como dónde estarán localizadas y cual es su capacidad proyectada.

También en el caso del polipropileno la demanda mundial está controlada por los grandes grupos transnacionales cuyas plantas productoras son las mayores del mundo y son las siguientes:

(Miles de toneladas)

Como puede verse, una posible planta de polipropileno que se estableciera en México tendría que ser de gran tamaño y con tecnología de punta para que pudiera ser competitiva lo cual significa que debería estar diseñada no sólo para surtir el mercado doméstico sino exportar a los mercados internacionales; no sería sensato arriesgar las fuertes sumas requeridas sin el compromiso formal de las transnacionales asociadas de que ellas utilizarían tecnología de avanzada y darían el acceso a dichos mercados.

En lo que se refiere a la rentabilidad del proyecto, la fuerte diferencia de cotizaciones entre el polipropileno y el propileno, su materia prima, sugiere la conveniencia de invertir en transformarla dándole valor agregado. La discrepancia de precios mencionada es la que se muestra a continuación:

Sin embargo hay que tomar en consideración que la inversión en este tipo de plantas es muy onerosa y aunque los retornos de la inversión parezcan muy atractivos el negocio puede convertirse en pérdidas si no se es competitivo tanto en el mercado doméstico como en los internacionales y esto sólo se logrará si las compañías transnacionales con las que se asocie Pemex aporten la mayor parte del capital y, por tanto, tengan un interés decisivo en que les reditúe su inversión.

Etilenglicol

(Miles de toneladas)

También hay que tomar en cuenta que si se comparan las cotizaciones internacionales del etilenglicol y del etileno con las del óxido de etileno, materia prima de las dos anteriores, se puede concluir que no siempre es rentable transformar el óxido en glicoles y que a veces no es rentable producir ninguno de ambos productos a no ser que se cuente con las mayores y más eficientes plantas que permitan desplazar a los productores más débiles en tiempos de recesión. Lo anterior se puede observar en el siguiente cuadro donde se comprueba que hay veces en que las cotizaciones del óxido de etileno están muy por encima de los dos productos finales:

Igualmente en el caso de los glicoles el mercado está dominado por las grandes transnacionales con sus enormes plantas tal como lo muestran las siguientes relaciones de los principales productores:

(Miles de toneladas)

La capacidad de producción de estireno en el mundo ha evolucionado de la siguiente manera:

Fuente: SRI Internacional Petrochemicals

Del análisis del cuadro anterior se desprende que la capacidad para producir estireno en el mundo ha crecido a la tasa anual promedio de 4.3% en los últimos años con muy pocos altibajos como consecuencia del aumento constante de la demanda de plásticos. Las mayores ampliaciones en la capacidad productiva en términos porcentuales se han registrado en el Medio Oriente y en la América Latina pero partiendo de cantidades muy pequeñas en comparación con las de Europa y Estados Unidos; donde se ha presentado el dinamismo más relevante ha sido en Asia como resultado del rápido crecimiento de China y de los países del sureste de ese continente.

El mercado mundial del estireno está controlado por los grandes consorcios internacionales operadoras de plantas de gran tamaño, siguiendo el mismo patrón de los otros petroquímicos. Los principales complejos productores son los siguientes:

Estireno

Por otra parte, la comparación de los precios internacionales del estireno, poliestireno y del etileno, materia prima ésta de los dos productos anteriores, muestra que si bien es rentable convertir el etileno en estireno y poliestireno, no lo es siempre el transformar el estireno en poliestireno, como se ve a continuación:

Si las empresas transnacionales dejaran de interesarse en esta inversión se debería dar por cancelado el Proyecto Fénix porque sería una locura que Pemex intentara solo acometerlo; una inversión de esta magnitud únicamente se justificaría si fuera rentable y competitiva lo que sólo se lograría si las plantas proyectadas fueran de gran tamaño, operaran con tecnología de avanzada y fueran competitivas tanto a nivel nacional como internacional, requisitos todos ellos que no se podrían llenar sin el concurso de la experiencia, capitales y redes de comercialización con que cuentan los grandes consorcios.

Es legítimo especular que si desde la desregulación de la industria petroquímica la política nacional hubiera contemplado otorgar contratos de suministro de largo plazo con precios de insumos competitivos, como siempre lo solicitaron las empresas como medida de fomento industrial, las mismas empresas hubieran invertido en nuevas plantas y nunca hubiera habido crisis del sector petroquímico.

También es posible pensar que siendo el Proyecto Fénix la primera ocasión en que Pemex ha aceptado el participar minoritariamente con empresas extranjeras creando también por primera vez certidumbre en los precios de los insumos, se haya obstaculizado su aprobación por consideraciones extra económicas como la “Defensa de la soberanía nacional” o “La rectoría del Estado en la vida económica”.

Por otra parte, se puede justificar la posición de Hacienda tomando en cuenta que esa dependencia ha adoptado como la más prudente la política general de mantener los precios de los hidrocarburos a los precios spot internacionales tanto para el caso de los petroquímicos como de los precios de contrato para el crudo.

Es así que por ejemplo, Celanese fue adquirida por Hoechst y después vendida al grupo Blackstone tras la fusión de Hoechst y Rhone-Poulenc (ahora Avestis). Celanese produce en México éter de celulosa, ácido acético, acetato de vinilo, etanol, acetato de etilo, metilamina, acetato de metilo, ácido acrílico y dimetil formamida.

El grupo DESC cerró la mayoría de sus empresas petroquímicas tras la desaparición de Novum, quedándose con INSA (antes Negro de Humo Negromex, ahora productores de resinas de estireno y butadieno) e IRSA (Industrias Resistol). DESC después vendió sus marcas de pegamentos, incluido Resistol, a Henkel; también vendió su grupo petroquímico IRSA a otro gripo de inversionistas (IRSA es ahora Industrias Reunidas) que ahora fabrica polietileno, polipropileno y PVC.

Henkel, por su parte reunió sus empresas petroquímicas en una filial llamada Cognis, la cual fue vendida al grupo Schroder Ventures. Henkel ahora maneja exclusivamente marcas de productos terminados y se ha retirado de los petroquímicos.

Alpek se ha aliado con Basell para crear Indelpro, compañía que será uno de los socios de Pemex Petroquímica en el Proyecto Fénix.

El Proyecto Fénix

Con el fin de revivir a la industria petroquímica de sus cenizas, Petróleos Mexicanos ha impulsado la construcción de un nuevo proyecto que comprende dos complejos, con inversión de cerca de 1,800 millones de dólares en el cual Pemex Petroquímica sería sólo un socio minoritario con cerca del 30% de participación; los otros tres socios serían IDESA, Indelpro y Nova Chemicals.

IDESA (antes Síntesis Orgánicas) produce glicoles, etanolaminas, anhídridos maleico y ftálico y poliestireno.

Indelpro produce polipropileno. Indelpro es una coinversión de Alpek y Basell, uno de los líderes tecnológicos mundiales en la producción de polipropileno.

Nova Chemicaks es la mayor petroquímica canadiense y es especialista en múltiples grados de polietilenos.

El primero de los complejos propuestos tendrá como planta principal una craqueadora de gasolinas naturales. Las gasolinas naturales son líquidos que se condensan en las líneas de gas y son básicamente pentanos y hexanos lineales, productos de bajo número de octanos que requieren de los procesos de isomerización y reformación catalítica respectivamente para poder ser usados en gasolinas. La idea es romper estos productos para obtener etileno y propileno. Con los productos obtenidos se espera aprovechar las ventajas tecnológicas de los socios para producir glicoles, estireno poliestireno (IDESA), polipropileno en múltiples grados (Indelpro) y polietileno también en múltiples grados (Nova Chemicals).

El segundo complejo no tiene todavía objetivos tan claros. Se trata de hacer una craqueadora orientada a la producción de aromáticos. No queda clara cual sería la materia prima principal.

La estrategia de los grandes consorcios petroquímicos internacionales es crear plantas gigantescas de aquellos productos que son rentables e integrarse verticalmente desde su precursor básico hasta el producto demandado, mas que producir una extensa gama de productos.

Los productos del Proyecto Fénix.

Polietileno

En el caso de los polietilenos tanto de baja (PEBD) como de alta densidad (PEAD) la estrategia de Pemex en el Proyecto Fénix es clara. El polietileno siempre ha sido el producto más rentable de Pemex Petroquímica y donde más experiencia tiene. El producto de Pemex es sin embargo un producto no diferenciado, una “commodity” con precios marginales asociados a los de su materia prima. La alianza con Nova Chemicals le permitirá tener acceso a la tecnología para producir más de 30 tipos de polietilenos especializados de alto valor agregado. Estos son productos de nichos de mercado muy específicos que ya obran en la cartera de clientes de Nova Chemicals.La capacidad de producción mundial de los diversos tipos de polietileno fue estimada por el Stanford Research Institute en 1997 de la manera siguiente:

(miles de toneladas métricas)

| 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | |

| Asia | 15838 | 16778 | 17588 | 18603 | 19958 | 21163 |

| Europa Central | 3773 | 3773 | 4098 | 4098 | 4098 | 4218 |

| Medio Oriente | 3806 | 5515 | 6133 | 6521 | 6521 | 6521 |

| Canadá | 2590 | 2993 | 3016 | 3016 | 3016 | 3016 |

| Estados Unidos | 14466 | 14466 | 15523 | 15586 | 15586 | 15711 |

| América Latina | 3650 | 3788 | 4113 | 4725 | 5475 | 5475 |

| Europa Occidental | 12362 | 13338 | 13452 | 13702 | 13702 | 13952 |

| Resto del Mundo | 1409 | 2112 | 1644 | 1644 | 1674 | 1756 |

| Producción mundial | 57894 | 62762 | 65567 | 67895 | 70030 | 71812 |

En el cuadro anterior se puede observar que la capacidad instalada en el mundo ha crecido en los últimos seis años a la aceptable tasa promedio de 4.4%, pero también se puede ver que la tasa de crecimiento ha ido descendiendo año con año lo cual puede atribuirse a que entre 1999 y 2000 se inauguraron plantas de gran tamaño previendo el crecimiento futuro de la demanda; para averiguar si ya ha llegado el momento de invertir en nuevas plantas de gran tamaño habrá que determinar si en estos momentos hay ese tipo de proyectos y si éstos se encuentran en la fase de construcción. También hay que tomar en cuenta que si bien el mayor dinamismo en las inversiones para incrementar la capacidad de producción se localiza en Medio Oriente y en América Latina estas dos regiones están lejos de tener la capacidad instalada de Asia, Estados Unidos y Europa Occidental por lo que una pequeña adición porcentual en la capacidad de éstas puede servir para abastecer el crecimiento de la demanda en América Latina.

Tomar una decisión de invertir en la familia de los polietilenos requiere una investigación exhaustiva de las tendencias de la demanda mundial que sólo pueden realizar los presuntos socios de Pemex ya que son las grandes corporaciones internacionales las que dominan el mercado, esto lo demuestra una ojeada a quienes son las principales empresas productoras en el mundo:

(miles de toneladas)

| Amoco | 1,588 |

| Dow Chemical | 2,354 |

| Exxon | 2,767 |

| Philips | 2,075 |

| Nova Chemicals | 2,267 |

| Nova Union Carbide | 1,270 |

De manera que la planta que en fuera a invertir Pemex conjuntamente con sus socios debe tener una capacidad de producción de alrededor de medio millón de toneladas para poder competir con las ya existentes, entre las cuales hay algunas verdaderamente enormes. Los complejos más grandes para polietileno de baja densidad son:

(Miles de toneladas)

| Exxon Chemical Co | Mont Belview, Tejas | 1,034 |

| Nova Chemicals | Joffre, Alberta | 960 |

| Union Carbide | Taft, Luisiana | 798 |

(Miles de toneladas)

| Philips Chemical Co | Pasadena Tejas | 950 |

| Paxon Polymer | Baton Rouge, Luisiana | 912 |

| Equistar | Matagorda, Tejas | 694 |

Los precios internacionales de los polietilenos muestran una gran rentabilidad en contraste con la escasa de su materia prima, como puede observarse en el siguiente cuadro:

PRECIOS

La gran diferencia entre los altos precios del polietileno de alta densidad PEAD y el polietileno de baja densidad PEBD en comparación con las bajas cotizaciones del etileno parecen indicar que Pemex debería especializarse en los dos primeros y no concretarse al etileno; para ello sería menester construir una planta con tecnología de punta y de tamaño similar al de las plantas mencionadas con el doble propósito de abaratar este insumo fundamental de la industria petroquímica domestica y de competir en los mercados internacionales con las empresas gigantes que ya los surten.

De todas maneras es preciso que antes de arriesgar un peso en un proyecto de esa magnitud se asegure con los socios en perspectiva el acceso a los mercados del exterior así como que sean competitivos tanto el tamaño de diseño de la planta como la tecnología que vaya a usarse.

Polipropileno

Pemex nunca ha sido un productor importante de este producto, por lo que en vez de competir contra gigantes como Basell ha preferido seguir la ruta de Alpek, es decir, el asociarse con Indelpro que a su vez es producto de la asociación de los dos grupos antes mencionados. Indelpro sería el principal beneficiado de la alianza al tener acceso a la materia prima aportada por Pemex; para Pemex significará una curva de aprendizaje y la participación minoritaria en las utilidades.

La capacidad de producción mundial de polipropileno se estima en las siguientes magnitudes:

Polipropileno

(Miles de toneladas métricas)

| 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | |

| Asia | 11,863 | 12,998 | 13,186 | 13,493 | 13,938 | 14,535 |

| Europa Central | 1,500 | 1,635 | 1,835 | 1,995 | 1,905 | 1,905 |

| Medio Oriente | 820 | 1,425 | 2,300 | 2,460 | 2,460 | 2,460 |

| Canadá | 390 | 390 | 390 | 390 | 390 | 390 |

| Estados Unidos | 7,336 | 8,588 | 8,928 | 9,033 | 9,033 | 9,033 |

| América Latina | 1,967 | 2,564 | 2,564 | 2,564 | 2,564 | 2,564 |

| Europa Occidental | 8,640 | 9,300 | 9,361 | 9,361 | 9,361 | 9,361 |

| Resto del Mundo | 848 | 787 | 881 | 881 | 881 | 1,004 |

| Producción Mundial | 33,364 | 37,687 | 39,445 | 40,177 | 40,532 | 41,252 |

También en el caso del polipropileno la demanda mundial está controlada por los grandes grupos transnacionales cuyas plantas productoras son las mayores del mundo y son las siguientes:

(Miles de toneladas)

| Compañía | Lugar |

Capacidad

| |

| Fina Oil Chemical | Laporte | Tejas |

998

|

| Exxon | Baytown | Tejas |

748

|

| Amoco Corp | Alvin | Tejas |

734

|

Como puede verse, una posible planta de polipropileno que se estableciera en México tendría que ser de gran tamaño y con tecnología de punta para que pudiera ser competitiva lo cual significa que debería estar diseñada no sólo para surtir el mercado doméstico sino exportar a los mercados internacionales; no sería sensato arriesgar las fuertes sumas requeridas sin el compromiso formal de las transnacionales asociadas de que ellas utilizarían tecnología de avanzada y darían el acceso a dichos mercados.

En lo que se refiere a la rentabilidad del proyecto, la fuerte diferencia de cotizaciones entre el polipropileno y el propileno, su materia prima, sugiere la conveniencia de invertir en transformarla dándole valor agregado. La discrepancia de precios mencionada es la que se muestra a continuación:

Sin embargo hay que tomar en consideración que la inversión en este tipo de plantas es muy onerosa y aunque los retornos de la inversión parezcan muy atractivos el negocio puede convertirse en pérdidas si no se es competitivo tanto en el mercado doméstico como en los internacionales y esto sólo se logrará si las compañías transnacionales con las que se asocie Pemex aporten la mayor parte del capital y, por tanto, tengan un interés decisivo en que les reditúe su inversión.

Glicoles y óxido de etileno

La experiencia de Pemex en la producción de glicoles ha sido mala al operar esta línea con pérdidas. El principal uso de los glicoles es como anticongelante para automóviles y como líquido refrigerante; se trata de un mercado fragmentado, relativamente chico y dominado por marcas de productos altamente especializados. La materia prima, el óxido de etileno, es un producto peligroso ya que es sumamente inestable. Lo reducido del mercado se puede colegir de la capacidad instalada en el mundo que es mucho menor que la dedicada a la producción de polietilenos y polipropileno, como se ve en los dos siguientes cuadros:

Óxido de Etileno

(Miles de toneladas)| 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | |

Asia

|

3899

|

3959

|

4332

|

4524

|

5009

|

5009

|

Europa Central

|

810

|

810

|

810

|

810

|

810

|

810

|

Medio Oriente

|

1380

|

1966

|

2111

|

2111

|

2111

|

2111

|

Canadá

|

745

|

820

|

1065

|

1065

|

1065

|

1065

|

Estados Unidos

|

4093

|

4093

|

4286

|

4286

|

4286

|

4286

|

América Latina

|

709

|

829

|

829

|

829

|

1054

|

1054

|

Europa Occidental

|

1292

|

1237

|

1237

|

1237

|

1237

|

1237

|

Resto del Mundo

|

43

|

43

|

43

|

43

|

43

|

43

|

Producción Mundial

|

13834

|

14950

|

16011

|

16203

|

17003

|

17003

|

Etilenglicol

(Miles de toneladas)

1999

|

2000

|

2001

|

2002

|

2003

|

2004

| |

Asia

|

4117

|

4529

|

4929

|

5089

|

5829

|

6079

|

Europa Central

|

756

|

756

|

756

|

756

|

756

|

756

|

Medio Oriente

|

1764

|

2522

|

2688

|

2956

|

2956

|

2956

|

Canadá

|

985

|

1185

|

1385

|

1385

|

1385

|

1385

|

Estados Unidos

|

3570

|

3570

|

3726

|

3726

|

3726

|

3726

|

América Latina

|

764

|

764

|

764

|

764

|

1064

|

1064

|

Europa Occidental

|

1292

|

1327

|

1327

|

1327

|

1327

|

1327

|

Resto del Mundo

|

15

|

15

|

15

|

15

|

15

|

15

|

| Producción Mundial | 13263 | 14668 | 15590 | 16018 | 17058 | 17308 |

Los cuadros precedentes igualmente indican que la demanda de etilenglicol y de su materia prima ha sido consistentemente dinámica probablemente como consecuencia del incremento constante de los vehículos automotores tanto en los países industrializados como en vías de desarrollo; el mayor dinamismo en términos porcentuales se localiza de nuevo en Asia, Medio Oriente y América Latina, lo que se explica por el crecimiento de la demanda asiática y latinoamericana y por los bajos costos que se obtienen en los países árabes por su abundante producción petrolera. Lo anterior parece indicar que es conveniente invertir para producir glicoles en México si no fuera porque sería relativamente fácil que los petroquímicos producidos por los grandes consorcios se apoderaran del mercado mexicano si no tuvieran intereses en nuestro país.

También hay que tomar en cuenta que si se comparan las cotizaciones internacionales del etilenglicol y del etileno con las del óxido de etileno, materia prima de las dos anteriores, se puede concluir que no siempre es rentable transformar el óxido en glicoles y que a veces no es rentable producir ninguno de ambos productos a no ser que se cuente con las mayores y más eficientes plantas que permitan desplazar a los productores más débiles en tiempos de recesión. Lo anterior se puede observar en el siguiente cuadro donde se comprueba que hay veces en que las cotizaciones del óxido de etileno están muy por encima de los dos productos finales:

Igualmente en el caso de los glicoles el mercado está dominado por las grandes transnacionales con sus enormes plantas tal como lo muestran las siguientes relaciones de los principales productores:

Óxido de Etileno

(Miles de toneladas)

| Sharq | Sharq | Arabia Saudita | 1013 |

| Shell Chemical | Geismar | Luisiana, EUA | 590 |

| Union Carbide | Prentiss | Alberta, Canadá | 495 |

Etilenglicol

(Miles de toneladas)

| Union Carbide | Taft | Luisiana, EUA | 635 |

| Union Carbide | Prentiss | Alberta, Canadá | 465 |

| BASF | Geismar | Luisiana, EUA | 390 |

Estireno y Poliestireno.

Nuevamente la producción histórica de Pemex Petroquímica de estos productos ha sido muy limitada teniendo que importar estos productos para completar la demanda nacional; sin embargo, ahora con la desregulación de estos productos su producción e importación han quedado fundamentalmente en manos de la iniciativa privada.La capacidad de producción de estireno en el mundo ha evolucionado de la siguiente manera:

Estireno

(Miles de toneladas)

1999

|

2000

|

2001

|

2002

|

2003

|

2004

| |

Asia

|

8022

|

8324

|

8374

|

9424

|

10307

|

10604

|

Europa Central

|

1275

|

1370

|

1370

|

1370

|

1570

|

1570

|

Medio Oriente

|

555

|

1117

|

1117

|

1217

|

1217

|

1777

|

Canadá

|

870

|

870

|

870

|

885

|

885

|

885

|

Estados Unidos

|

5755

|

5755

|

5755

|

5934

|

5934

|

5934

|

América Latina

|

640

|

775

|

775

|

850

|

850

|

850

|

Europa Occidental

|

5440

|

5472

|

5472

|

5472

|

5911

|

6057

|

Producción Mundial

|

22668

|

23795

|

23845

|

25175

|

26782

|

27939

|

Del análisis del cuadro anterior se desprende que la capacidad para producir estireno en el mundo ha crecido a la tasa anual promedio de 4.3% en los últimos años con muy pocos altibajos como consecuencia del aumento constante de la demanda de plásticos. Las mayores ampliaciones en la capacidad productiva en términos porcentuales se han registrado en el Medio Oriente y en la América Latina pero partiendo de cantidades muy pequeñas en comparación con las de Europa y Estados Unidos; donde se ha presentado el dinamismo más relevante ha sido en Asia como resultado del rápido crecimiento de China y de los países del sureste de ese continente.

El mercado mundial del estireno está controlado por los grandes consorcios internacionales operadoras de plantas de gran tamaño, siguiendo el mismo patrón de los otros petroquímicos. Los principales complejos productores son los siguientes:

Estireno

(Miles de Toneladas)

| Lyondell | Channelview | Tejas, EUA | 1,270 |

| Sadaf | Al Jubail | Arabia Saudita | 960 |

| Chevron | St. James | Luisiana, EUA | 950 |

Contratos a largo plazo.

Recientemente apareció en la prensa nacional la noticia de que la Secretaría de Hacienda y Crédito Público se había opuesto a firmar contratos de suministro de largo plazo con precios preferenciales para los socios de Pemex en el Proyecto Fénix y que ante esta situación los socios estaban reconsiderando su participación en el proyecto.Si las empresas transnacionales dejaran de interesarse en esta inversión se debería dar por cancelado el Proyecto Fénix porque sería una locura que Pemex intentara solo acometerlo; una inversión de esta magnitud únicamente se justificaría si fuera rentable y competitiva lo que sólo se lograría si las plantas proyectadas fueran de gran tamaño, operaran con tecnología de avanzada y fueran competitivas tanto a nivel nacional como internacional, requisitos todos ellos que no se podrían llenar sin el concurso de la experiencia, capitales y redes de comercialización con que cuentan los grandes consorcios.

Es legítimo especular que si desde la desregulación de la industria petroquímica la política nacional hubiera contemplado otorgar contratos de suministro de largo plazo con precios de insumos competitivos, como siempre lo solicitaron las empresas como medida de fomento industrial, las mismas empresas hubieran invertido en nuevas plantas y nunca hubiera habido crisis del sector petroquímico.

También es posible pensar que siendo el Proyecto Fénix la primera ocasión en que Pemex ha aceptado el participar minoritariamente con empresas extranjeras creando también por primera vez certidumbre en los precios de los insumos, se haya obstaculizado su aprobación por consideraciones extra económicas como la “Defensa de la soberanía nacional” o “La rectoría del Estado en la vida económica”.

Por otra parte, se puede justificar la posición de Hacienda tomando en cuenta que esa dependencia ha adoptado como la más prudente la política general de mantener los precios de los hidrocarburos a los precios spot internacionales tanto para el caso de los petroquímicos como de los precios de contrato para el crudo.

Costo de oportunidad.

La magnitud de las inversiones que tendría que aportar Pemex aún como socio minoritario en el Proyecto Fénix tendría que ser considerable por lo que se hace obligatorio realizar no nada más un cuidadoso análisis de costo-beneficio sino también una estimación de los costos de oportunidad. Entre las ventajas que se esperan obtener con este proyecto están en primer término la sustitución de importaciones con el ahorro consiguiente de divisas, el dotar a una parte de las exportaciones de hidrocarburos de un mayor valor agregado y el generar para Pemex recursos adicionales para ampliar sus demás labores como exploración, refinación, oleoductos y gasoductos y producción y comercialización del gas, lo que le permitiría escapar un tanto del régimen fiscal casi confiscatorio a que le tiene sometido la hacienda pública.

Es evidente que la cuantiosa inversión en el Proyecto Fénix no generará una fuerte cantidad de empleos como es habitual en las plantas petroquímicas en todos los países del mundo; ciertamente en las plantas de Pemex existe una mayor cantidad de trabajadores que las que rigen según los estándares internacionales, pero aún en las plantas mexicanas el número de operarios es más reducido que en otras ramas de actividad a igual cantidad de inversión.

La única ocupación importante que generaría directamente el proyecto sería el necesario para la construcción de las plantas y por ello habría que asegurar que las compañías constructoras mexicanas contaran con crédito suficiente y barato para competir en igualdad de condiciones con los contratistas extranjeros. Igualmente hay que considerar la posibilidad de que las empresas transnacionales que se asocien con Pemex no acepten que las plantas que se construyan conforme al Proyecto Fénix cuenten con un personal no perteneciente al muy politizado Sindicato de Trabajadores Petroleros.

Tomando en cuenta todas estas consideraciones habría que estudiar si las ingentes sumas requeridas por el Proyecto Fénix no serían más rentables para la Nación si se invirtieran en otro tipo de proyectos como ampliación y modernización de la infraestructura de transportes, comunicaciones y puertos, o en el desarrollo de nuevas fuentes de energía como la eólica, la geotérmica o la solar, etc.

Anuario Pemex 2003

Ley Orgánica de Petróleos Mexicanos y Organismos Subsidiarios

SRI Internacional. Petrochemicals 1997

L. D. V. Q. M.

Es evidente que la cuantiosa inversión en el Proyecto Fénix no generará una fuerte cantidad de empleos como es habitual en las plantas petroquímicas en todos los países del mundo; ciertamente en las plantas de Pemex existe una mayor cantidad de trabajadores que las que rigen según los estándares internacionales, pero aún en las plantas mexicanas el número de operarios es más reducido que en otras ramas de actividad a igual cantidad de inversión.

La única ocupación importante que generaría directamente el proyecto sería el necesario para la construcción de las plantas y por ello habría que asegurar que las compañías constructoras mexicanas contaran con crédito suficiente y barato para competir en igualdad de condiciones con los contratistas extranjeros. Igualmente hay que considerar la posibilidad de que las empresas transnacionales que se asocien con Pemex no acepten que las plantas que se construyan conforme al Proyecto Fénix cuenten con un personal no perteneciente al muy politizado Sindicato de Trabajadores Petroleros.

Tomando en cuenta todas estas consideraciones habría que estudiar si las ingentes sumas requeridas por el Proyecto Fénix no serían más rentables para la Nación si se invirtieran en otro tipo de proyectos como ampliación y modernización de la infraestructura de transportes, comunicaciones y puertos, o en el desarrollo de nuevas fuentes de energía como la eólica, la geotérmica o la solar, etc.

Conclusiones y recomendaciones

- Durante la etapa del “Desarrollo Estabilizador” la producción de petroquímicos secundarios se consideraba un área estratégica para el desarrollo de la industria nacional que podía ser surtida con un portafolio de productos básicos no diferenciados; sin embargo, al madurar los mercados y requerir productos altamente especializados su producción dejó de ser estratégica para convertirse en oportunidades de negocios, por lo cual se buscó infructuosamente vender los complejos petroquímicos.

- La iniciativa privada internacional no quiso participar debido a que quería tener el control de la materia prima (etileno) y a que se le pusieron trabas como exigirle la participación de un socio nacional y no garantizarle precios de los suministros a largo plazo.

- La iniciativa privada nacional no pudo o no quiso hacerse cargo de la producción de petroquímicos debido a que las inversiones requeridas eran millonarias, a que el suministro de la materia prima por parte de Pemex no siempre era confiable. Después de la apertura del comercio exterior los incentivos a invertir han disminuido porque ahora se pueden importar a precios internacionales tanto los insumos petroquímicos como los productos derivados de ellos.

- Para revivir la petroquímica mexicana Pemex está lanzando el Proyecto Fénix, más realista y comercial que “estratégico” consistente en seleccionar los productos más rentables y de mercado más amplio como los polietilenos, el polipropileno, el etilelenglicol, el estireno y el poliestireno, los cuales serán producidos por una o varias empresas cuyo capital lo aportarán mayoritariamente consorcios transnacionales y en que Pemex participará como socio minoritario con un 30% del capital.

- Hacer alianzas entre PEMEX y empresas petroquímicas privadas para integrar la cadena y aumentar la competitividad.

- Dar certidumbre jurídica a los contratos de largo plazo de PEMEX con otras empresas, a fin de que se garantice el abasto de insumos.

- Favorecer un entorno competitivo, adquiriendo tecnología, proveer de infraestructura básica, combatir a prácticas desleales; a fin de apuntalar este sector.

- Pemex no necesitaría la alianza de las empresas extranjeras para cubrir en su totalidad el mercado doméstico de polietilenos, sustituyendo importaciones, a no ser porque no cuenta con recursos suficientes para realizar la inversión necesaria debido a su anómala situación fiscal (la indispensable modificación del régimen fiscal de Pemex para ser tratado como una empresa cualquiera requiere un estudio especial).

- Impulsar la inversión en los campos de responsabilidad directa del Estado, para evitar la dependencia con el exterior.

- La asociación con los grupos transnacionales es indispensable no sólo para obtener recursos de inversión sino para operar con tecnología de punta y tener acceso a los mercados del exterior.

- En los contratos que se firmen con los consorcios internacionales México debe asegurar que los tamaños de las plantas sean los óptimos, la tecnología sea de avanzada y se tenga acceso a los canales de distribución en el mundo de esas empresas.

- Se debe modificar el Artículo 28 Constitucional para cambiar el concepto de la petroquímica básica de “Estratégica” a “prioritaria”.

- Cambiar la Ley Reglamentaria del Artículo 27 Constitucional para eliminar el concepto de petroquímicos básicos.

- La viabilidad del Proyecto Fénix ha quedado en entredicho porque no se han definido los precios de los insumos que proveerá Pemex en contratos a largo plazo.

- Es conveniente que al más alto nivel se analice si los recursos que comprometería la Nación en el Proyecto Fénix no serían más rentables si se emplearan en otros proyectos.

Bibliografía

Anuario ANIQ 2003Anuario Pemex 2003

Ley Orgánica de Petróleos Mexicanos y Organismos Subsidiarios

SRI Internacional. Petrochemicals 1997

L. D. V. Q. M.

No hay comentarios.:

Publicar un comentario